Das Steuersystem auf Malta

Was ist das 6/7-Steuerstsytem?

Es gibt viele Fragen rund um das Thema Steuern, insbesondere im Zusammenhang mit Malta als Steueroase. Ist es wirklich möglich auf Malta Steuern zu sparen? Das Steuersystem auf Malta bietet Unternehmen die Möglichkeit, ihre Steuerlast im Vergleich zu anderen Ländern erheblich zu reduzieren. Der schnell wachsende Finanzdienstleistungssektor auf Malta kann mit etablierten Volkswirtschaften konkurrieren, was eine Folge des steuergünstigen Umfelds ist.

Um jedoch das Beste aus dem Steuersystem auf Malta herauszuholen, ist es wichtig zu verstehen, wie die Besteuerung einer Malta Limited funktioniert.

In diesem Zusammenhang möchten wir Ihnen eine kurze und verständliche Erklärung zur Unternehmensbesteuerung auf Malta bieten.

Die Unternehemensbesteuerung auf Malta

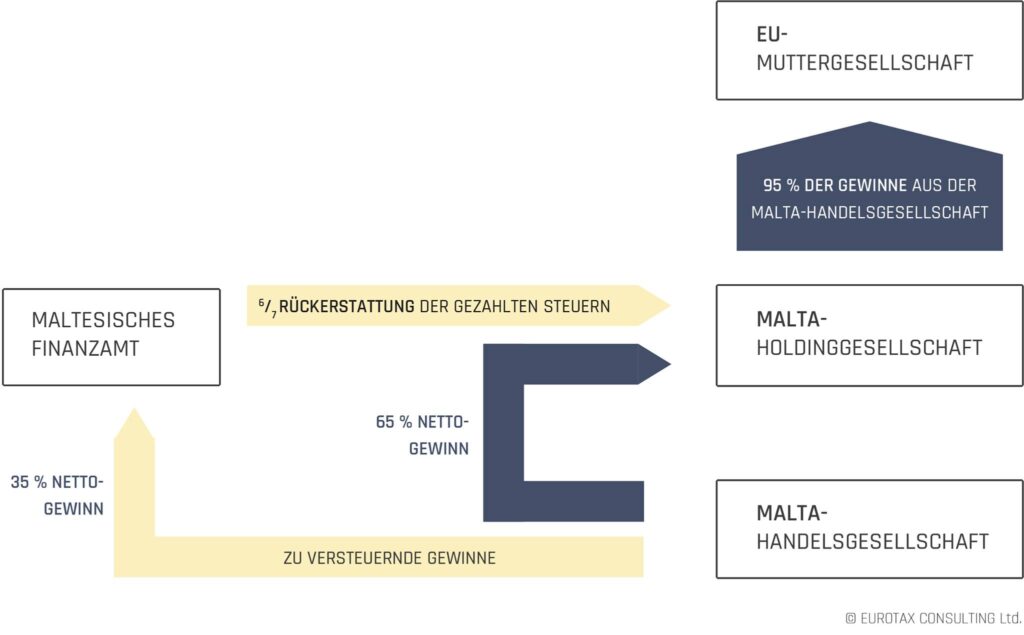

Malta bietet der Geschäftswelt enorme Anreize, auch jenen, die im Ausland ansässig sind, denn die Besteuerung von Unternehmen ist eine der großzügigsten in Europa bzw. der Europäischen Union. Es gibt keine Gewerbesteuer, wie in Deutschland. Der Körperschaftssteuersatz liegt bei 35 % und ist damit erstmal einer der höchste in der EU. Die Steuer kann aber in der Regel auf 5 % oder in einigen Fällen auf 0 % gesenkt werden. Dies ist auf ein effizientes Steuerrückerstattungssystem zurückzuführen. Es werden 35% Steuern auf die Unternehmensgewinne fällig und an das maltesisches Finanzamt gezahlt. Nach durchschnitllich 14 Arbeitstagen erhält man, durch die maltesischen Steuerbehörden, eine Erstattung in Höhe von 6/7 der gezahlten Körperschaftssteuer.

Die Steuerrückerstattung von 6/7 ist ein sehr attraktives System für Unternehmen, da es ihnen ermöglicht, erhebliche zu sparen bei den Steuern. Dieses System funktioniert für Unternehmen innerhalb einer bestimmten Holding-Struktur:

Ab 2020 können sich Unternehmen, die für die 6/7 Steuerrückerstattung in Frage kommen, nun als “fiscal unit” registieren, was bedeutet, dass sie direkt 5 % Steuern zahlen, ohne auf die Rückerstattung zu warten.

Das Steuersystem auf Malta ist dabei auch für ausländische Unternehmen sehr attraktiv.

Durch den Firmensitz bzw. einen Unternehmensstandort auf Malta können Sie bereits von den günstigen Steuersätzen und der Möglichkeit der Steuerrückerstattung profitieren.

Hier gelten allerdings einige wichtige Regeln, um Geldwäsche und Steuerhinterziehung entgegen zu wirken. Grundlage um für die Steuerrückersttatung berücksichtigt zu werden ist eine gewisse Unternehmenssubstanz auf Malta. Dazu gehört mindestes:

- eine Website

- Büroräume

- Betriebsinfrastruktur

- eine lokale Bankverbindungen

- und ein Managing Director bzw. Mitarbeiter in Malta

Es gibt natürlich noch weitere Vorschriften und Regularien, die erfüllt werden müssen, die wir Ihnen gerne in einem persönlich Gespräch erläutern.

Das Problem der Doppelbesteuerung

Doppelbesteuerungsabkommen werden geschlossen, um doppelte Steuerzahlungen zu vermeiden und die Steuerlast für den Steuerpflichtigen möglichst zu reduzieren. Ziel ist es, die Investitionen zwischen den beiden Ländern zu erleichtern.

Malta hat mit 70 Ländern Doppelbesteuerungsabkommen darunter zum Beispiel Deutschland, Australien und Kanada. Das macht zu einem interessanten Standort für Unternehmen, die international tätig sind.

Insgesamt bietet das maltesische Steuersystem viele Vorteile für Unternehmen, die in Malta ansässig sind oder dort Geschäfte tätigen möchten. Mit der Möglichkeit der Steuerrückerstattung von 6/7 und der einer Gewebesteuer von 0% , zahlt man auf Malta effektiv nur 5% Steuern auf Unternehmensgewinne, was Malta zu einem sehr attraktiven Standort für Unternehmen macht.

Wenn Sie planen, in Malta Geschäfte zu machen, kontakieren Sie uns gerne und wir prüfen, ob Sie auf Malta Steuern sparen können.

Blog Kommentar